Paie ? Congés ? Entretiens annuels ? On s’occupe de tout !

10 000 TPE et PME nous font confiance

90% de temps en moins sur votre gestion de la paie

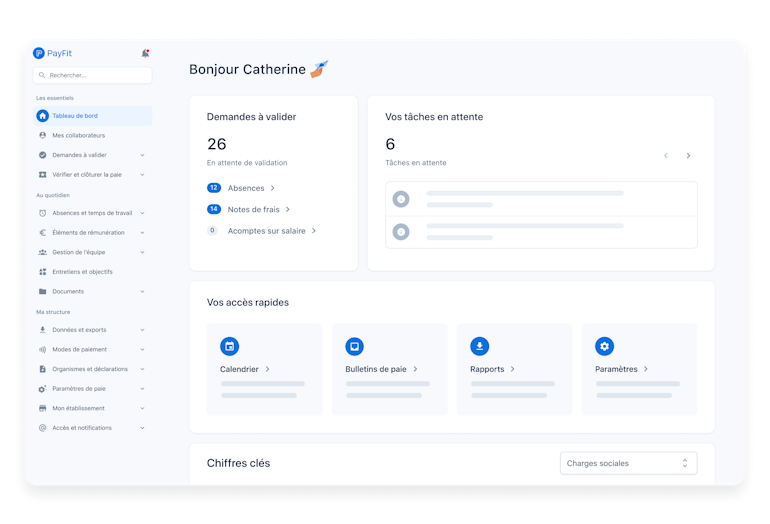

PayFit génère vos bulletins de paie et votre DSN, calcule et verse vos cotisations sociales et vous rappelle vos échéances de paiement.

Mise à jour en temps réel

Vous pouvez saisir, modifier ou importer vos variables de paie jusqu’à la dernière minute. Vos bulletins sont mis à jour instantanément après chaque ajout.

Reportings personnalisés

Vous suivez vos indicateurs clés en générant les reportings, graphiques et exports dont vous avez besoin : livre de paie, écriture comptable, suivi des charges, masse salariale, etc.

Documents centralisés

Certificat de travail, solde de tout compte, attestation de salaire : tout votre administratif est stocké au même endroit, dans votre espace sécurisé.

Calculez vos gains financiers en utilisant PayFit

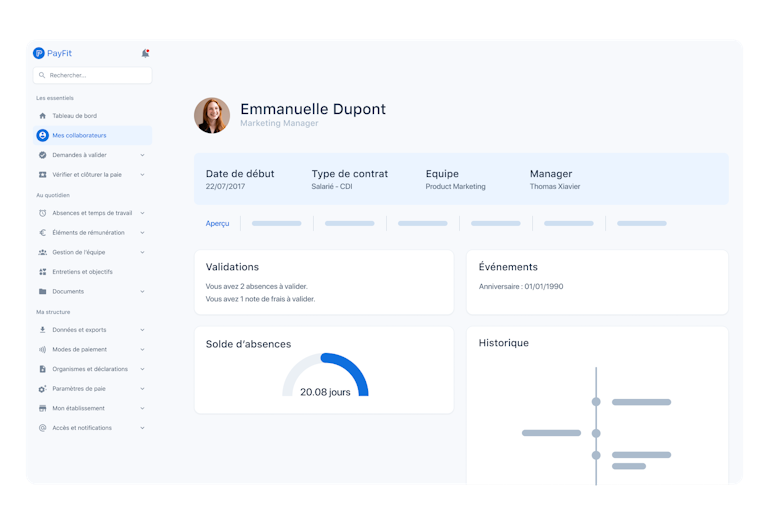

Centralisez la gestion de votre paie et de vos RH

Générez vos fiches de paie et vos déclarations en seulement quelques minutes par mois. Temps gagné : 90%.

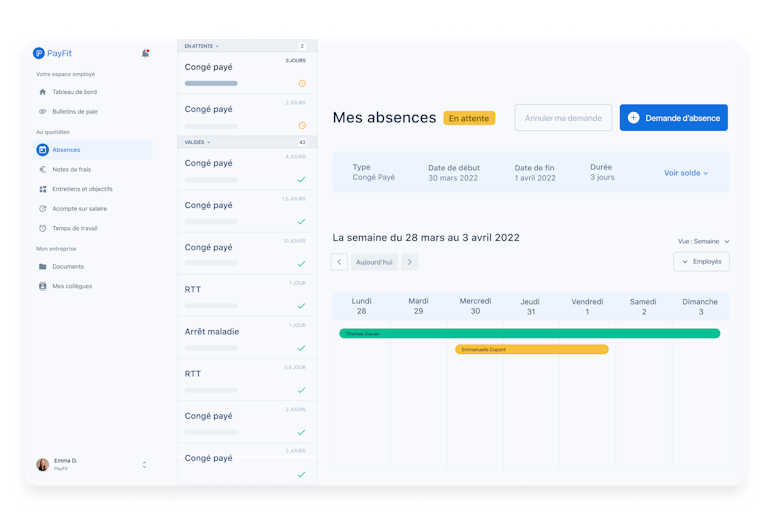

Limitez les allers-retours liés aux demandes d’absences, les collaborateurs sont autonomes et l’impact en paie immédiat. Temps gagné : 2 jours par an.

Fluidifiez les démarches et la communication au sein de votre organisation grâce à notre logiciel SIRH complet. Temps gagné : 1,5 h/tâche.

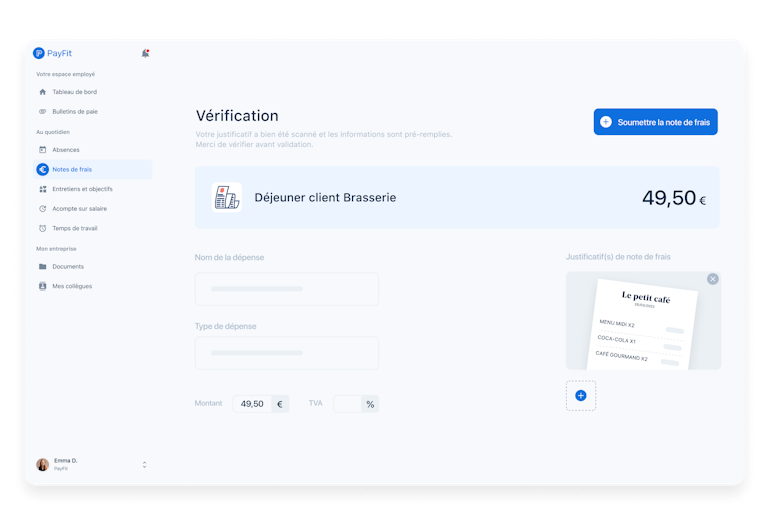

Gagnez du temps et évitez les erreurs en centralisant la gestion des notes de frais au sein de votre logiciel de paie. Temps gagné : 75% Soit 15 min max pour traiter une note de frais.

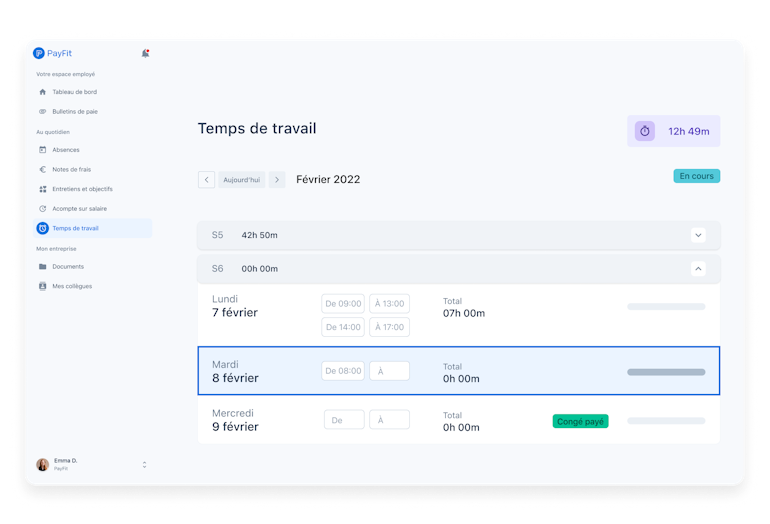

Suivez le temps de travail de vos employés et indemnisez les heures réellement travaillées.

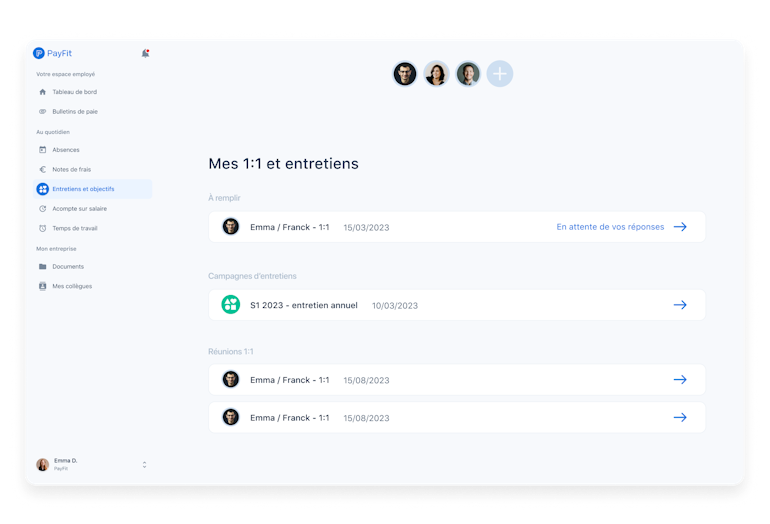

Renforcez l'engagement & la performance de vos équipes tout au long de l'année. Temps gagné : 3 jours/an sur la gestion des entretiens annuels.